金利差がもららす錬金術とは?

前回の続きです。

なぜ住宅ローンの「借り換え」でリフォーム資金を調達した方がお得なのか

リフォームを住宅ローンにまとめるメリット

1、リフォームローンに比べて割安な住宅ローン金利の恩恵を受けられる

2、ローンを1本化することで場合によっては支払額が安くなる

3、バラバラだったローンが1つにまとまり家計管理が簡単になる

ただし、注意点は住宅ローンの借り換えには「諸費用」が発生することです。いくら住宅ローンでリフォーム費用を低金利で借りられるとしても「諸費用を含めた総額」で返済負担が重くなってしまっては意味がありません。

では、具体的な事例をもとに確認してみましょう。

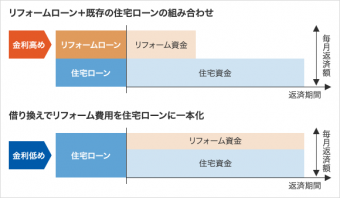

まず「既存の住宅ローンと新規にリフォームローンを併用して借り入れた場合」と「リフォーム費用を借り換えで住宅ローンに一本化した場合」の返済イメージを掴んでおきましょう。

下図のようにリフォームローンは「金利が高めで返済期間も短くなる」ため、借り入れ当初はふたつのローンの返済が重なり毎月の負担は重くなります。

一方、借り換えでリフォーム費用を住宅ローンにまとめる場合は「住宅ローンと同じ返済期間になる」ため加算されたリフォーム分が毎月の返済額に与える影響は少なくなります。

(図)リフォーム費用の借入方法による比較

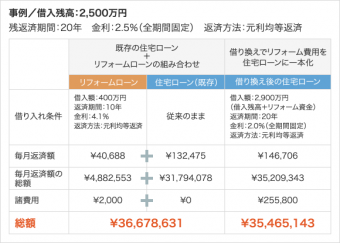

それでは、具体的な借り換え事例をもとに返済額の違いなどを確認してみましょう。

(図)リフォーム費用の借入先の違いを比較

※数値は複数の金融機関のプランを総合し、参考値として計算に使用しています。実際にこの数値で借り入れができることをお約束するものではありません。

※住宅ローンの金利には利息組込み型保証料0.2%が含まれています。

※住宅ローンの諸費用は以下の内訳で計算しています。事務手数料32,400円、印紙税20,000円、登録免許税(抵当権設定・抹消時)117,000円、司法書士報酬(抵当権抹消含む)86,400円。

※リフォームローンの諸費用は以下の内訳で計算しています。印紙税2,000円。

※分かりやすさを優先し、一部端数処理等を行っています。

既存の住宅ローンとリフォームローンを組み合わせた場合、リフォームローンの返済期間である10年間は毎月返済額が173,163円と「かなりの負担増」になります。また、諸費用を含めた総額でも両者の間には「およそ120万円もの違い」が出る計算です。

ちなみにインターネット等のサイトでもご自身で借り換えのシミュレーションをする事は可能です。実際に検討を予定している金融機関でシミュレーションを行ってみてください。ただし、注意が必要なのはネット銀行などで「低金利」を売りにしている場合、借り換え時の手数料が「借入額×2.16%」と高額になる商品があります。

いくら安い金利を選択出来ると言っても、その為に高額の手数料を払う事が本当に良い事なのか?などの確認は必ず行って下さいね。

本日はここまで